Indicatorul „Platile curente” nu este inclus in manualele de analiza financiara la categoria indicatorilor financiari dar, indirect si cateodata, este luat in calculul unor indicatori financiari de lichiditate.

Cei drept, nu sunt multi cei care calculeaza acest indicator deoarece nu se prea fac, din pacate, analize financiare cu date corect previzionate pe baza de bilant financiar si flux de numerar previzionate. Majoriatea analistilor financiari se limiteaza doar la analiza contului de profit si pierdere bugetat (de regula doar pe un an), lucru insuficient pentru o analiza financiara corecta. Riscul de faliment se descopera previzionand, in primul rand, fluxul de numerar, dupa care bilantul, si abia dupa aceea contul de profit si pierdere.

PLATI CURENTE (PLC)

Suma tuturor platilor obligatorii din punct de vedere legal si contractual necesare pentru achitarea datoriilor cu termen de exigibilitate in perioada analizata. Indicatorul se utilizeaza, cu precadere, in previziune si analiza bugetelor dar poate fi calculat si in analiza financiara post-factum.

Formula de calcul:

PLC = DC + RC

DC = datorii curente

RC = ratele scadente ale datoriilor pe termen mediu si lung

In anlizele financiare in care se lucreaza cu date previzionate indicatorul este indispensabil deoarece permite identificarea corecta a platilor scadente in perioada viitoare. Identificand exact ce plati avem de facut in perioada urmatoare vom putea evalua necesarul de numerar al perioadei si implicit, calcula corect indicatorii de lichiditate: lichiditatea generala, lichiditatea curenta si lichiditatea imediata.

Modul de calcul si interpretarea acestor indicatori se gaseste in acest articol: Formulele de calcul ale indicatorilor de analiza economico-financiara. Dar, pe scurt cei trei indicatori evidenteaza capacitatea entitatii (societate, intreprindere, persoana fizica, etc.) de a acoperii si a face fata datoriilor curente si scadente.

Afectand acesti indicatori cu valori care nu se afla inregistrate in bilant la datorii curente ci la datorii pe termen mediu si lung vom obtine rezultate diferite, influenta la rezultat fiind, de regula, negativa.

De aici apare si necesitatea recalularii indicatorilor pentru comparabilitatea datelor istorice, curente si viitoare. Recalcularea indicatorilor de lichiditate din perioada anterioara ne pune in situatia de a evalua si interpreta doua valori diferite la acelasi indicator. O data influentat de ratele scadente ale datoriilor pe termen mediu si lung si o data fara influenta acestor rate.

Deoarece in contabilitate si in situatiile financiare, ratele scadente ale datoriilor pe termen mediu si lung nu se transfera de la termen lung (clasa de conturi 1) la datoriile curente (clasa de conturi 5, de exemplu la 518 Dobanzi si 519 Credite bancare pe terme scurt) dupa fie care an, ele trebuie identificate pe baza situatiei fluxului de numerar pe perioada previzionata. Ne-am referit la situatia fluxului de numerar ca document de baza, deoarece am intalnit situatii in care dobanzile la creditele pe termen lung nu se regaseau inregistrate in contabilitate, pentru simplul motiv, ca scadentarul pus la dispozitie de banca nu continea dobanda 100% reala de plata, rata dobanzii fiind variabila. Omiterea inregistrarii in contabilitate a datoriei cu dobanda la credite incalca legea contabilitati care spune ca orice operatiune economica trebuie identificata, evaluata si inregistrata si pune in dificultate managerul, analistul finaciar si alte persoane care trebuie sa cunoasca situatia financiara reala. Dupa identificarea tuturor platilor perioadei se poate reface bilantul financiar (pentru analiza) prin scaderea dobanzilor de la positia de datorii pe termen mediu si lung si adaugarea lor la pozitia de datorii curente.

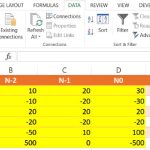

Exemplu de calcul:

Ne aflam in anul 2017 si dorim sa stim care sunt „platile curente” in urmatorul an (2018). Pe baza bilantului si a situatiei fluxurilor de numerar previzionate vom determina valoarea lor:

– din bilantul previzionat identificam datoriile curente pentru perioada 2018;

– din situatia fluxului de numerar identificam platile scadente ale datoriilor pe termen mendiu si lung in perioada 2018;

– insumam cele doua valori si obtinem valoarea platilor curente din perioada previzionata;

Elemente / Perioada 2018 2019 2020 Total Credit pe termen mediu 100 100 100 300 Dobanda credit 45 30 15 90 Alte datorii pe termen lung 5 10 15 30 Total Datorii Termen Lung 150 140 130 420 Datorii curente: 50 40 60 150 Plati Curente: 150+45+5=200 140+30+10=180 130+15+15=160 420+90+30=540 Este evident ca indicatorii de lichiditate din buget, planul de afaceri ori alte situatii vor inregistra valori diferite daca se vor calcula cu indicatorul „Platile curente” si nu cu „Datoriile curente”. Numitorul functiei va avea alta valoare: 200 fata de 50 in primul an din exemplul de mai sus.

Vezi filmul de mai sus si acceseaza link-ul de mai jos pentru mai multe informatii!

Realizati rapid analize economico-financiare cu cel mai performant program software:

MacrostandarD Business Analyst